Prowadzenie działalności gospodarczej wiąże się z koniecznością rozwoju i podejmowania działań o charakterze inwestycyjnym. W tym kontekście pożyczka inwestycyjna dla firm staje się narzędziem umożliwiającym zdobycie niezbędnych środków na innowacje, rozbudowę, zakup nowoczesnego sprzętu czy ekspansję na nowe rynki. To rozwiązanie, które wspomaga przedsiębiorstwa w osiąganiu ich strategicznych celów, jednocześnie tworząc warunki do długotrwałego sukcesu biznesowego.

Pożyczka inwestycyjna dla przedsiębiorców od HipoInvest – oferta

W HipoInvest pozyskujemy środki od inwestorów i umożliwiamy finansowanie przedsięwzięć inwestycyjnych. Oferujemy pożyczki dla firm, skierowane do jednoosobowych działalności gospodarczych, spółek osobowych i spółek kapitałowych, które są na rynku minimum 6 miesięcy. Udostępniamy środki w wysokości od 30 000 zł do 1 000 000 zł, na okres spłaty od 6 do 120 miesięcy.

Kierujemy się analizą potrzeb finansowych każdego klienta i przedstawiamy indywidualne rozwiązania, dostosowane do charakteru inwestycji. Pożyczka inwestycyjna w naszej firmie to pożyczka hipoteczna.

Pożyczka inwestycyjna – charakterystyka

Inwestycyjna pożyczka to forma finansowania, która umożliwia przedsiębiorstwom zdobycie środków finansowych na cele inwestycyjne, takie jak rozwój działalności gospodarczej.

Może być przeznaczona na modernizację majątku trwałego, w tym zakup środków trwałych, zakup nowych maszyn, nabycie gruntu, rozbudowa infrastruktury, np. budowa hali produkcyjnej czy wprowadzenie nowych produktów.

Pożyczki inwestycyjne są przeznaczone na finansowanie projektów inwestycyjnych. W wielu przypadkach mogą być przyznawane bez posiadania wkładu własnego, co jest szczególnie korzystne dla firm, które nie posiadają znaczących środków finansowych.

Charakteryzuje je o wiele szybszy proces udzielania decyzji i bardziej elastyczna ocena zdolności kredytowej w porównaniu z kredytem inwestycyjnym.

Pożyczki inwestycyjne są oprocentowane. Stopa procentowa może być stała lub zmienna, w zależności od umowy zawartej między pożyczkobiorcą a pożyczkodawcą.

Okres spłaty jest ustalany na etapie negocjacji umowy. Środki mogą być udzielone krótkoterminowo lub długoterminowo, w zależności od tego jakie są indywidualne warunki umowy.

Pożyczkodawcy mogą wymagać zabezpieczenia w postaci np. hipoteki – tak jest w przypadku pożyczek u HipoInvest.

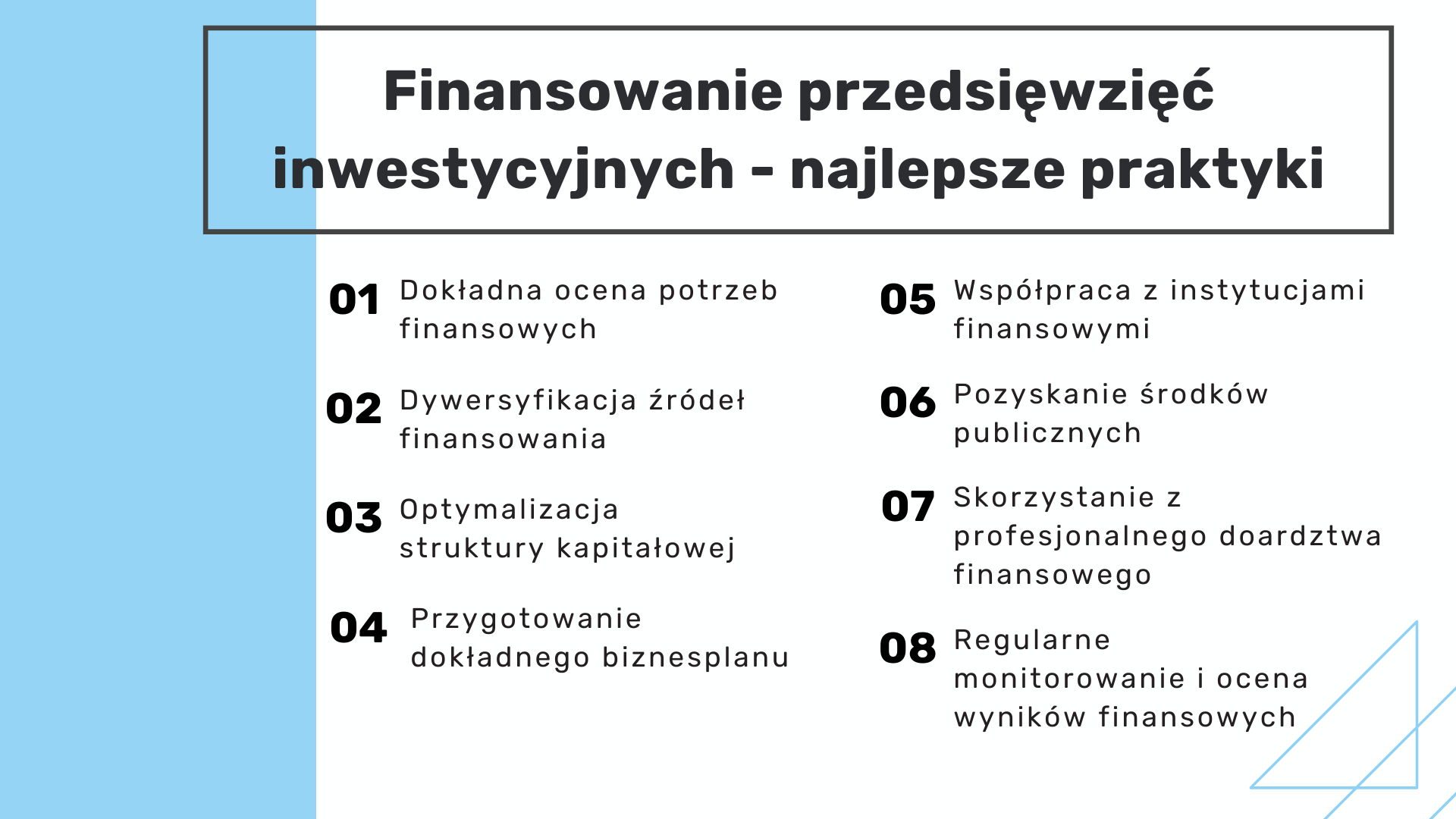

Finansowanie przedsięwzięć inwestycyjnych – najlepsze praktyki

Bez inwestycji nie ma rozwoju. A rozwój bez finansowania jest bardzo trudny. Decydując się na zewnętrzne finansowanie przedsięwzięć inwestycyjnych można zyskać znaczące wsparcie w rozwoju firmy, które zwróci się z nawiązką. Aby jak najlepiej wykorzystać finansowanie warto skorzystać z następujących wskazówek.

Dokładna ocena potrzeb finansowych

Przed rozpoczęciem projektu warto przeprowadzić dokładną analizę potrzeb finansowych. Określenie dokładnej kwoty, która będzie potrzebna do realizacji przedsięwzięcia, pomoże w wyborze najbardziej odpowiednich źródeł finansowania.

Dywersyfikacja źródeł finansowania

Unikaj skupiania się tylko na jednym źródle finansowania. Dywersyfikacja źródeł i skorzystanie zarówno z pożyczki inwestycyjnej, kredytu inwestycyjnego czy pomocy prywatnych inwestorów może zminimalizować ryzyko i zwiększyć elastyczność finansową.

Optymalizacja struktury kapitałowej

Zrozumienie i optymalizacja struktury kapitałowej pomaga w zminimalizowaniu kosztów kapitału i maksymalizacji zysków dla udziałowców. Optymalna struktura kapitałowa to kombinacja kapitału własnego i obcego.

Przygotowanie dokładnego biznesplanu

Biznesplan powinien zawierać nie tylko opis planowanego przedsięwzięcia, ale także analizę finansową, prognozy dochodów i kosztów, a także plan spłaty zadłużenia. Solidny biznesplan zwiększa szanse na uzyskanie finansowania.

Współpraca z instytucjami finansowymi

Współpraca z bankami i pozabankowymi instytucjami finansowymi otwiera możliwości dostępu do różnych produktów finansowych, porad finansowych i wsparcia w procesie uzyskiwania finansowania.

Pozyskanie środków publicznych

W niektórych przypadkach można ubiegać się uzyskanie środków publicznych, takich jak dotacje, subsydia czy preferencyjne kredyty oferowane przez instytucje rządowe. Warto śledzić dostępność takich programów wsparcia.

Pożyczka na otwarcie firmy | Wsparcie dla nowych przedsiębiorców

Skorzystanie z profesjonalnego doradztwa finansowego

W przypadku bardziej skomplikowanych projektów warto skorzystać z usług profesjonalistów w dziedzinie finansów. Doradztwo finansowe może dostarczyć cennych wskazówek i pomóc w opracowaniu optymalnych strategii finansowania.

Regularne monitorowanie i ocena wyników finansowych

Regularne monitorowanie wyników finansowych projektu pozwala na dostosowywanie strategii finansowej w miarę postępu prac. To umożliwia szybką reakcję na ewentualne problemy i optymalizację wykorzystania środków.

Pamiętaj, że każde przedsięwzięcie jest unikalne, dlatego dostosowanie strategii finansowej do konkretnych warunków i celów projektu jest kluczowe. Warto również uwzględnić aktualną sytuację rynkową oraz przyszłe trendy, aby skutecznie planować finansowanie inwestycji.

Kredyt inwestycyjny kontra pożyczka inwestycyjna – co lepiej wybrać?

Pożyczka inwestycyjna a kredyt inwestycyjny to dwie różne formy finansowania przedsięwzięć. Żeby zdecydować, który z produktów będzie najlepszy dla danego przedsiębiorstwa, każdy zainteresowany ofertą kredytów inwestycyjnych i pożyczek inwestycyjnych powinien przeanalizować wady i zalety każdego rozwiązania, a następnie dobrać te, które najlepiej pasuje do specyfiki inwestycji.

Zalety i wady pożyczki inwestycyjnej

Wśród zalet pożyczki inwestycyjnej można wymienić między innymi takie zalety jak:

Brak konieczności wniesienia wkładu własnego, co może być znacznym ułatwieniem dla przedsiębiorstw, które mają ograniczone środki.

Szybki dostęp do środków – proces uzyskania pożyczki inwestycyjnej jest znacznie szybszy, niż w przypadku ubiegania się o kredyt inwestycyjny, co może mieć ogromne znaczenie w sytuacjach, w których finansowanie potrzebne jest na już.

Możliwość negocjacji warunków, w tym okresu spłaty, oprocentowania, czy wysokości raty.

Różnorodność celów inwestycyjnych – środki uzyskane z pożyczki inwestycyjnej mogą zostać przeznaczone na różne cele inwestycyjne przedsiębiorstwa, takie jak nabycie gruntu, budowa hali produkcyjnej czy zakup nowych maszyn.

Mniejsze wymagania co do zabezpieczeń pożyczki, w porównaniu do kredytu inwestycyjnego.

Tak jak każda pożyczka – pożyczka inwestycyjna również ma swoje wady. Może być obarczona wyższym oprocentowaniem czy być udzielona na krótszy okres spłaty, niż w przypadku kredytów inwestycyjnych.

Zalety i wady kredytu inwestycyjnego

Kredyt inwestycyjny jest zupełnie inną formą finansowania i może być korzystny dla firm planujących długoterminowe projekty w większej skali.

Jego przewagą nad pożyczką inwestycyjną jest możliwość uzyskania wyższej kwoty kredytu, na dłuższy okres kredytowania czy odroczenie spłaty kapitału do czasu zakończenia inwestycji. Mogą być również obarczone niższymi stopami procentowymi. Wynika to z większego sformalizowania procesu ubiegania się o kredyt inwestycyjny, co jest jednocześnie plusem i minusem tych produktów finansowych.

Kredyt inwestycyjny ma też inne wady, z których powinien zdawać sobie sprawę każdy zainteresowany ofertą kredytów inwestycyjnych. To na przykład:

Konieczność solidnego zabezpieczenia kredytu w postaci nieruchomości lub innych aktywów, co może być barierą nie do pokonania dla mniejszych firm.

Proces uzyskania kredytu może być długi i skomplikowany, ze względu na wysoki poziom sformalizowania.

Od przedsiębiorców ubiegających się o kredyt inwestycyjny wymaga się obszernej dokumentacji finansowej, na podstawie której przeprowadzana jest szczegółowa analiza zdolności kredytowej.

Kredyt inwestycyjny wymaga od wnioskującego pozytywnej historii kredytowej.

Zastanawiasz się, czy nasza oferta jest dla Ciebie?

Wypełnij formularz, a do Ciebie oddzwonimy!

Pożyczka inwestycyjna z HipoInvest krok po kroku

Aby uzyskać pożyczkę inwestycyjną z HipoInvest wystarczy wypełnić formularz na naszej stronie, po czym konsultant odezwie się i przedstawi spersonalizowaną ofertę o charakterze inwestycyjnym.

Następnie prosimy o udostępnienie dokumentacji, składającej się z dokumentów finansowych za ubiegły rok (PIT, CIT, KPiR, RZiS), dokumentów finansowych za bieżący rok (KPiR, rachunek wyników) oraz firmowego i osobistego raportu BIK.

Kolejno udzielamy wstępną decyzję, a po akceptacji klienta przechodzimy do podpisania umowy i wypłaty środków.

W jakich momentach warto wziąć pożyczkę inwestycyjną

Środki uzyskane za pomocą pożyczki inwestycyjnej dla firm mogą byś szczególnie potrzebne w następujących sytuacjach:

rozwój firmy – rozbudowa zakładu, wprowadzenie nowych linii produkcyjnych czy ekspansja na nowe rynki,

zakup nowego sprzętu i technologii, które mogą poprawić efektywność produkcji lub umożliwić wprowadzenie innowacyjnych rozwiązań,

planowanie wprowadzenia innowacji i przeprowadzanie badań rozwojowych,

rozpoczęcie kampanii reklamowej i prowadzenie działań mających na celu pozyskanie nowych klientów,

poprawa infrastruktury – aktualizacja systemów IT, poprawa magazynów czy modernizacja biur.

Potrzebujesz szybkiej pożyczki bez formalności?

Skontaktuj się z nami, a pomożemy Twojej firmie!

Dla kogo jest pożyczka inwestycyjna?

Pożyczka inwestycyjna jest skierowana do małych i średnich przedsiębiorstw, a także dla nowopowstałych firm, które mają ograniczony dostęp do własnego kapitału. To również oferta, z której mogą skorzystać duże przedsiębiorstwa, planujące ekspansję na nowe rynki czy firmy działające w branżach technologicznych.

Oferta HipoInvest przeznaczona jest dla spółek osobowych, spółek kapitałowych i osób prowadzących jednoosobową działalność gospodarczą.

Czy warto rozważyć wzięcie pożyczki inwestycyjnej?

Wzięcie pożyczki inwestycyjnej może być motorem napędzającym rozwój przedsiębiorstwa. Warto skorzystać z możliwości uzyskania zewnętrznego finansowania, jeśli projekt inwestycyjny przewiduje wysoki zwrot z inwestycji lub planowane inwestycje są strategiczne dla rozwoju firmy i przyczynią się do zwiększenia jej konkurencyjności na rynku.

Wzięcie pożyczki inwestycyjnej jest bezpieczne, gdy firma ma stabilną sytuację finansową, która pozwala na regularną spłatę rat, a koszty pożyczki, takie jak na przykład oprocentowanie pożyczki są akceptowalne dla przedsiębiorstwa.

Warto rozważyć wzięcie pożyczki również jeśli cele inwestycji są realistyczne i osiągalne, a proponowany plan spłaty zadłużenia jest klarowny i uwzględniający potencjalne zmienne warunki rynkowe.

Zastanawiasz się, czy nasza oferta jest dla Ciebie?

Wypełnij formularz, a do Ciebie oddzwonimy!

Pożyczka inwestycyjna pozabankowa od HipoInvest!

Poszukujesz partnera do stabilnej współpracy? Złóż wniosek, a nasz konsultant zadzwoni do Ciebie i przedstawi indywidualne warunki dostosowane do specyfiki inwestycji i Twojej firmy.

Nasze rozwiązania finansowe zostały stworzone z myślą o wspieraniu przedsiębiorstw w realizacji ambitnych projektów i osiąganiu sukcesów biznesowych. W HipoInvest działamy sprawnie, oferując szybkie decyzje oraz błyskawiczną realizację procesu pożyczkowego. W ten sposób możemy dostarczyć Ci potrzebne środki na czas, abyś mógł zrealizować swój projekt bez zbędnych opóźnień.

Rozumiemy, że każda firma ma swoje unikalne potrzeby i sytuację finansową. Dlatego proponujemy elastyczne warunki spłaty, dostosowane do specyfiki Twojego przedsiębiorstwa. Stawiamy na elastyczność i podejście indywidualne. W porównaniu z tradycyjnymi instytucjami finansowymi, nasze wymagania są mniej rygorystyczne.

Nasi eksperci finansowi są gotowi służyć pomocą i udzielać profesjonalnego doradztwa. Zanim podejmiesz decyzję, chętnie odpowiemy na wszystkie Twoje pytania i pomożemy dostosować ofertę do Twoich indywidualnych potrzeb. Nasze rozwiązania są dostępne niezależnie od branży, w której działa Twoja firma!